E' possibile mettere in sicurezza il debito pubblico italiano? Risponde Clemens Fuest, direttore del prestigioso Ifo Institut di Monaco, che su Focus prova ad analizzare 6 possibili soluzioni per l'annoso problema del debito pubblico italiano. Clemens Fuest da Focus.de

Le cause dell'elevato indebitamento pubblico italiano sono molteplici, e tutte mostrano un collegamento alquanto debole con una politica di bilancio frivola.

Ci sono varie opzioni possibili per risolvere il problema del debito pubblico italiano, opzioni che vanno dal taglio del debito, all'imposta patrimoniale, fino all'uscita dall'unione monetaria. Ma tutte hanno degli svantaggi.

Ecco perché è probabile che all'interno dell'eurozona nei prossimi anni ci possano essere delle forti tensioni.

Il dibattito europeo sulla situazione economica, sia nella crisi causata dal coronavirus che dopo l'eurocrisi, si è sempre concentrato sul livello raggiunto dai debiti pubblici nazionali, sugli spread del debito pubblico e sulle conseguenze di un calo dei prezzi dei titoli di Stato per le banche italiane, le quali detengono una quota rilevante di queste obbligazioni.

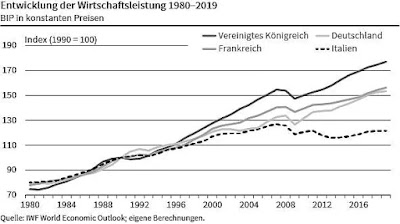

Spesso in questo dibattito si ha come l'impressione che l'Italia si sia trovata in difficoltà finanziarie solo a causa di una politica debitoria alquanto frivola. In realtà, il debito pubblico italiano è piu' un sintomo delle difficoltà economiche del paese, che non la sua causa. Dove risiedano i veri problemi italiani diventa subito chiaro se si dà un'occhiata all'andamento della crescita economica italiana negli ultimi quattro decenni.

L'Italia sta ancora soffrendo per la crisi finanziaria.

Il dato mette a confronto l'andamento della crescita economica in Francia, Germania, Italia e Regno Unito a partire dal 1980. Fino alla metà degli anni '90 lo sviluppo economico di questi quattro paesi è stato abbastanza simile. Dopo di che le cose sono cambiate radicalmente.

In Germania il ritmo della crescita nel frattempo è rallentato. Il Paese ha dovuto sopportare l'onere della riunificazione. La Germania inoltre è entrata nell'Unione monetaria europea con una valuta sopravvalutata. In Italia, invece, la crescita ha continuato a rallentare anche negli anni successivi. Fino al 2005 circa, la produzione economica italiana ha seguito all'incirca quella della Germania. Ma poi dopo il crollo dovuto alla crisi finanziaria globale, l'Italia non si è piu' ripresa. Mentre tutti gli altri paesi qui considerati negli ultimi dieci anni sono tornati a crescere, l'economia italiana ha subito una stagnazione.

Le ragioni di questa cronica debole crescita sono state discusse a lungo. I fattori citati sono molteplici:

- Le riforme del sistema educativo degli anni settanta e ottanta spesso vengono citate come una possibile causa della bassa produttività.

- Anche l'emigrazione dei talenti ha pesato sulla crescita.

- Il sistema giudiziario funziona così lentamente che i contratti spesso non sono applicabili

- L'ingresso della Cina sui mercati mondiali a partire dagli anni '90 ha messo i prodotti italiani sotto una pressione concorrenziale maggiore rispetto a quelli di altre economie.

- I processi decisionali inefficienti delle aziende a conduzione familiare sono responsabili del fatto che molte di queste non hanno saputo reagire ai cambiamenti strutturali. La regolamenteazione del mercato del lavoro, inoltre, rende difficile per le aziende crescere oltre una certa dimensione.

- Alcuni danno la colpa all'ingresso dell'Italia nell'euro. Avrebbe impedito all'Italia di svalutare la propria moneta con regolarità, come avveniva in precedenza.

- Altri ancora sottolineano la mancanza di riforme in materia di politica economica durante i governi di Silvio Berlusconi.

- La politica fiscale implementata dopo la crisi dell'euro, in particolare il rapido ritorno a una politica fiscale restrittiva spinta dalle pressioni dei mercati finanziari e dalla mancanza di investimenti pubblici, avrebbe ostacolato la ripresa economica.

- Poco prima della crisi causata dal coronavirus, il conflitto tra il governo di coalizione Cinque stelle - Lega Nord e la Commissione Europea in merito al deficit di bilancio ha messo in crisi gli investitori e i consumatori andando a gravare sullo sviluppo economico.

Tutti questi fattori, presumibilmente, hanno contribuito alla scarsa crescita italiana. È un misto di circostanze sfortunate e di omissioni da parte dei decisori politici ed economici. L'Italia sta entrando nella crisi causata dal coronavirus con una ulteriore crescita del debito pubblico rispetto al livello raggiunto durante l'ultima crisi economica. La questione di fondo è se il Paese riuscirà a superare la crisi mantendendo la stabilità economica e finanziaria nei prossimi mesi e anni.

Sei scenari appaiono possibili per quanto riguarda lo sviluppo delle finanze pubbliche italiane:

1 - Stabilizzazione del debito pubblico ad un livello elevato con una lenta riduzione del rapporto debito pubblico/PIL

E' teoricamente possibile che la politica fiscale italiana possa aumentare la spesa pubblica durante questa crisi al fine di stabilizzare l'economia del Paese, sopportando al tempo stesso il calo del gettito fiscale causato dalla crisi. Secondo le attuali previsioni, ciò porterebbe il rapporto debito pubblico/PIL a circa il 155 %. Fino a quando i tassi di interesse sul debito pubblico italiano resteranno bassi e i creditori saranno disposti a rifinanziare il debito pubblico in scadenza, il Paese potrà convivere con degli alti livelli di debito pubblico. Per poter ridurre sensibilmente prima della prossima crisi questo rapporto debito/PIL, la crescita economica in Italia dovrà aumentare in modo significativo. Affinché il rapporto debito pubblico/PIL raggiunga entro il 2030 il livello registrato prima della crisi causata dal coronavirus, la crescita economica dovrà essere di due punti percentuali superiore rispetto a quella degli ultimi anni, con avanzi primari realistici. Sarebbe uno scenario molto ottimistico. Questo obiettivo potrà essere raggiunto solo se il paese dovesse attuare riforme strutturali di vasta portata e se nella sua politica fiscale desse priorità agli investimenti, rispetto alla spesa per i consumi.

2 - Taglio del debito

Sarebbe rischioso, ma comunque ipotizzabile, ridurre il debito pubblico italiano mediante una sua ristruttuazione. Per valutare le conseguenze di una tale ristrutturazione del debito sarebbe importante capire chi sono i creditori dello Stato italiano. Le famiglie italiane hanno un elevato livello di risparmio. L'Italia viene considerato un paese il cui debito pubblico è detenuto principalmente dai propri cittadini. A un esame più attento, però, questo è vero solo in parte. La struttura dei creditori dello Stato italiano nel 2019 è stata analizzata da Gros (2019).

Nel 2019 il debito pubblico complessivo italiano ammontava a circa 2.250 miliardi di euro. Le banche italiane sono di gran lunga i maggiori creditori. Hanno concesso prestiti diretti allo Stato italiano per 290 miliardi di euro e detengono anche titoli di stato italiani per altri 400 miliardi di euro. Le famiglie italiane detengono direttamente titoli di Stato per un valore di 100 miliardi di euro. Ci sono inoltre fondi di investimento e compagnie di assicurazione con una clientela prevalentemente italiana. Le banche estere detengono titoli di Stato italiani per 450 miliardi di euro. Banca d'Italia detiene altri 400 miliardi di euro titoli, principalmente nell'ambito dei programmi di acquisto titoli della BCE. Queste partecipazioni obbligazionarie continueranno a crescere anche durante la crisi post-Corona. In linea di principio, sarebbe Banca d'Italia a dover rispondere per le inadempienze su tali obbligazioni. Gli acquisti di titoli di Stato italiani da parte della Banca centrale italiana, tuttavia, generano delle passività verso il resto dell'Eurosistema nell'ambito dei cosiddetti saldi Target. Si può quindi ipotizzare che i rischi di questo stock di obbligazioni sia in ultima analisi a carico dei creditori esteri. Mentre sulle passività Target attualmente si applica un tasso di interesse pari a zero, i proventi derivanti dall'assunzione di tale rischio restano quindi in Italia.

Nel caso di un taglio del debito, ad esempio, del 50 %, la maggior parte delle banche commerciali italiane dovrebbe essere ricapitalizzata, poiché si verificherebbero perdite per 345 miliardi di euro. E questo potrebbe essere fatto solo attingendo ad una parte sostanziale dei depositi e dei risparmi dei cittadini italiani. Resta da vedere fino a che punto ciò possa essere compatibile con la normativa europea in materia di assicurazione sui depositi. A causa delle perdite sui titoli di Stato, sulle quote dei fondi di investimento e sulle assicurazioni direttamente detenute, per le famiglie italiane ci sarebbero altri 350 miliardi di euro di perdite. È difficile immaginare che qualsiasi governo italiano sia disposto a mettere i risparmiatori in una tale situazione. La sua rielezione sarebbe senza dubbio impossibile.

Sarebbe inoltre difficile convincere i partner europei a cancellare la metà dei crediti Target verso Banca d'Italia. Sembra anche difficile aspettarsi che le banche estere possano subire perdite per 225 miliardi di euro.

3 - Un'imposta patrimoniale una tantum sugli italiani

Spesso si chiede all'Italia di ridurre il proprio debito pubblico applicando un'imposta una tantum sui patrimoni. Nel gennaio del 2014 la Bundesbank aveva già presentato il concetto di un'imposta patrimoniale una tantum come strumento per evitare il fallimento dello Stato italiano. Gli svantaggi e i rischi associati alle imposte patrimoniali, in particolare il rischio di una fuga dei capitali, giocano normalmente a sfavore delle imposte sul patrimonio. Sono tuttavia ipotizzabili delle situazioni in cui, in mancanza di alternative migliori, utilizzare questo strumento potrebbe avere un senso: "Nella situazione eccezionale di una imminente insolvenza dello Stato, tuttavia, un prelievo una tantum sui patrimoni potrebbe avere effetti piu' favorevoli rispetto alle altre opzioni ancora possibili".

Una tale imposta patrimoniale tuttavia solleverebbe molti problemi. Se includesse beni mobili, ad esempio, porterebbe a una fuga di capitali. E questo aggraverebbe ancora di piu' la crisi economica italiana. Dato che i grandi patrimoni spesso sono collegati alle imprese, l'imposta finirebbe per gravare sulle imprese che invece dovrebbero investire e creare posti di lavoro. Per evitare una fuga di capitali, l'imposta potrebbe essere limitata ai beni immobili. In tal caso, però, dovrebbe essere proporzionalmente più alta. Dal punto di vista dell'equa ripartizione degli oneri, tuttavia, sarebbe difficile negoziare una cancellazione del debito pubblico esclusivamente a spese dei proprietari di immobili.

4 - Spostare il debito verso gli altri stati membri

Sarebbe teoricamente possibile per gli altri paesi membri dell'eurozona sgravare l'Italia da una parte del suo debito pubblico. I cittadini degli altri stati dell'eurozona, tuttavia, non accetterebbero mai una ridistribuzione diretta del debito. Sarebbe quindi ipotizzabile da parte degli altri paesi membri una concessione di prestiti a lunghissimo termine a tassi d'interesse vicini allo zero, simili a quelli concessi alla Grecia, ad esempio, attraverso il MES. Fintanto che questi prestiti possono essere rifinanziati con un tasso d'interesse prossimo allo zero, non ci sarebbero problemi. I paesi creditori, tuttavia, potrebbero avvertire la mancanza di un margine di manovra per contrarre altri prestiti, al più tardi durante la prossima crisi economica.

Un argomento generalmente utilizzato contro lo spostamento del debito pubblico italiano sugli altri Paesi europei è che le famiglie italiane spesso hanno livelli di ricchezza relativamente elevati. Il grafico mostra che, sebbene la ricchezza netta media sia leggermente inferiore rispetto alla media dell'eurozona, essa supera la ricchezza delle famiglie olandesi e finlandesi, ad esempio. È difficile immaginare che in un paesi nel quale le famiglie hanno una ricchezza privata media piu' bassa, queste siano poi disponibli ad alleviare il peso del debito pubblico di un paese i cui cittadini sono mediamente più ricchi.

5 - Alleggerimento del peso del debito tramite la BCE

Di tanto in tanto qualcuno suggerisce che il problema del debito pubblico italiano debba essere risolto dalla banca centrale, la quale dovrebbe acquistare gran parte delle obbligazioni e rifinanziare il paese. Si arriva a chiedere persino che la banca centrale rinunci al pagamento degli interessi e annulli le obbligazioni. La proposta di eliminare il debito pubblico mediante il trasferimento definitivo dei titoli di stato alla banca centrale è convincente quanto le famose menzogne del Barone di Münchhausen. Si dimentica che i profitti della banca centrale spettano comunque allo Stato. Se la banca centrale italiana, con l'approvazione della BCE, dovesse acquistare dei titoli di Stato ed emettesse in cambio della moneta, si creerebbe un profitto della banca centrale che dovrebbe essere trasferito allo Stato italiano. Se la banca centrale dovesse acquistare più titoli di Stato, ci sarà meno spazio, ad esempio, per acquistare obbligazioni societarie, data la massa monetaria complessiva. I proventi derivanti dagli interessi su queste obbligazioni societarie saranno di conseguenza inferiori. Il piano per dimenticare il debito pubblico nei sotterranei delle banche centrali funziona solo se si crede di poter espandere la massa monetaria a piacimento. Ma questo non è possibile. Chiunque ci provi causerà svalutazione monetaria e inflazione

6 - L'uscita dall'euro e la reintroduzione della moneta nazionale

Il governo di coalizione fra Cinque Stelle e Lega Nord all'inizio del suo mandato discuteva apertamente di una possibile uscita dell'Italia dall'eurozona. A ciò si accompagnava l'idea che in questo modo l'Italia avrebbe potuto liberarsi di gran parte del suo debito pubblico passando a una nuova moneta nazionale. Le conseguenze pratiche di un tale passaggio - destabilizzazione politica ed economica del paese e imprevedibili controversie legali - tuttavia, rendono questa opzione molto poco attraente. E questo vale sia per l'Italia, che per il resto d'Europa.

Non esiste una soluzione semplice

Questa breve discussione sui possibili scenari per lo sviluppo futuro dell'Italia e della finanza pubblica italiana dimostrano che non ci sono soluzioni facili al problema dell'elevato indebitamento pubblico del paese. È molto probabile che l'Italia venga sostenuta finanziariamente dai paesi dell'Eurozona, in modo da garantire al paese l'accesso al mercatio dei capitali ad un basso tasso di interesse. L'elevato livello di indebitamento pubblico e le conseguenze della crisi post-corona per il settore privato metteranno a dura prova lo sviluppo economico, tanto da rendere difficile l'uscita del paese da una situazione di eccesso di debito. Nella prossima crisi economica, il sovraindebitamento sarà difficile da evitare.

Il problema politico di fondo è che ci sarà sempre una forte tentazione da parte dei governi in carica a presentare i problemi di sovraindebitamento come dei semplici problemi temporanei di liquidità, rimandandone la loro soluzione tramite la concessione di prestiti di aiuto. Le conseguenze saranno poi affrontate dai governi successivi.

Tutto ciò dimostra che nei prossimi anni nell'eurozona ci si dovranno aspettare delle notevoli tensioni. L'Italia non è l'unico Paese a dover affrontare delle sfide finanziarie. Molto dipenderà anche dal fatto che l'Europa nel suo insieme riesca a rilanciare quanto prima la propria cescita economica. La possibilità di raggiungere questo obiettivo dipende in primo luogo dagli sviluppi della pandemia e dalle misure governative prese per contenerla. Per i responsabili della politica europea si pone anche la questione se sia possibile un'azione congiunta a livello europeo per promuovere e rilanciare la ripresa economica.