Il settore delle costruzioni in Germania sta crollando ad un ritmo superiore rispetto a quanto avvenuto negli anni della crisi finanziaria, il grande economista tedesco Heiner Flassbeck ci spiega cosa sta accadendo e quali sono le gravi responsabilità della politica restrittiva della BCE. Ne scrive Heiner Flassbeck su relevante-oekonomik.com/

.jpg) |

| Heiner Flassbeck |

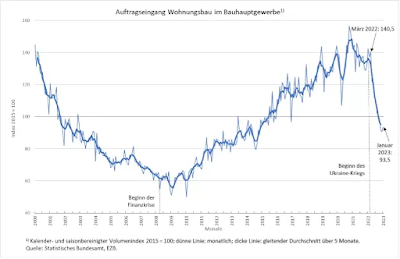

L'Ufficio Federale di Statistica la scorsa settimana ha comunicato che i nuovi ordini (corretti per i prezzi) nel settore delle costruzioni nel gennaio 2023 sono stati di ben il 21% inferiori rispetto al livello dell'anno precedente (Figura 1). "L'ultima volta che si era registrato un calo maggiore ad inizio anno era stato nel gennaio 2009 (-21,8% rispetto al gennaio 2008)", ha dichiarato l'Ufficio di statistica. Da marzo dello scorso anno, la domanda totale nel settore edile è crollata del 24%.

Osservando le cifre (destagionalizzate) mese per mese, si nota che il crollo sta interessando tutti i settori nell'industria delle costruzioni. L'ingegneria civile (Figura 2), dominata dai contratti governativi, ha avuto una traiettoria ascendente fino al 2018, ha ristagnato in gran parte tra il 2019 e il 2022 e ora continua a scendere.

|

| Figura 3 |

|

| Figura 4 |

Questo aumento dei prezzi, anch'esso speculativo e caratterizzato da vari shock dell'offerta, già di per sé avrebbe rallentato l'industria delle costruzioni spingendo verso un graduale calo dell'attività edilizia, come già evidente nell'edilizia residenziale dalla fine del 2020. Ma il rapido crollo avvenuto a partire dalla primavera del 2022 non può essere spiegato solo dall'andamento dei costi di costruzione.

|

| Figura 5 |

|

| Figura 6 |

Il quadro della domanda nel settore delle costruzioni trova riscontro nel fatto che i prezzi degli immobili residenziali (Figure 5 e 6) nel quarto trimestre dell'anno scorso sono scesi del 3,6%, un calo significativo - su di una tale dimensione per la prima volta dal 2007, quando nel primo trimestre erano scesi del 3,8%. La situazione è quindi cambiata radicalmente e rapidamente, anche guardando a questo indicatore.

Inoltre, si può notare che sono soprattutto gli immobili residenziali esistenti e non quelli di nuova costruzione ad essere crollati a un ritmo molto sostenuto. Ciò è da associare ad una correzione dell'inflazione speculativa, da accogliere con favore. Questo sviluppo tuttavia - come lo scoppio di una bolla dei prezzi - rischia di frenare la propensione all'investimento: se i prezzi degli asset scendono, molti proprietari di case si sentiranno più poveri e più esitanti di prima nell'intraprendere una conversione ecologica della loro proprietà. Anche i potenziali acquirenti di immobili, per i quali il calo dei prezzi in realtà è un fatto positivo e lascia spazio al finanziamento di investimenti ecologicamente sensati negli immobili esistenti, potrebbero essere trattenuti: potrebbero infatti esitare prima di acquistare nella speranza che i prezzi scendano ulteriormente, oppure per il timore di acquistare un immobile il cui valore successivamente potrebbe ulteriorimente scendere mentre sono vincolati a dei tassi di interesse contrattualmente concordati e relativamente elevati.

Tra l'altro, già nel febbraio 2022, la BCE stava seriamente considerando (secondo Isabel Schnabel) la possibilità di tenere maggiormente in considerazione il prezzo degli immobili, cioè il prezzo di un asset, nelle decisioni di politica monetaria. Questa mossa è stata rilevante in quanto l'indice dei prezzi al consumo, il metro di misura della politica monetaria, riguarda essenzialmente i prezzi dei flussi, cioè dei beni che vengono consumati e utilizzati. Ad esempio, i prezzi delle azioni - anche i prezzi degli asset - non hanno alcun ruolo nel calcolo dell'indice dei prezzi al consumo. Nella misura in cui i prezzi degli immobili si ripercuotono sugli affitti (e sul costo delle abitazioni occupate dai proprietari), hanno sempre svolto e continuano a svolgere un ruolo nell'indice nazionale dei prezzi al consumo.

I costi degli alloggi occupati dai proprietari, tuttavia, non sono inclusi nell'indice armonizzato su cui si basa la BCE. E questa è stata ovviamente una spina nel fianco di Isabel Schnabel, membro del Comitato esecutivo della BCE: "Quando si tratta di chiedere se le condizioni della nostra forward guidance sono soddisfatte, il Presidente ha sempre chiarito che alla fine questa valutazione non è meccanicamente legata alle proiezioni, ma è un giudizio del Consiglio direttivo. E qui dovrebbero entrare in gioco i prezzi delle abitazioni".

Al momento, Isabel Schnabel non ha ancora dichiarato di voler prendere in considerazione, nella sua valutazione dell'attuale andamento dei prezzi, il calo dei prezzi degli immobili con la stessa serietà con cui teneva conto dello stesso aumento dei prezzi un anno fa. Ciò alimenta l'impressione che l'approccio basato sui dati, che la BCE recentemente ha enfatizzato con forza come base per le sue decisioni di politica monetaria, non venga fatto in maniera sistematica, ma piuttosto che i dati empirici siano a volte inclusi nella valutazione della situazione e a volte no, a seconda che sostengano la posizione "desiderata" del momento o piuttosto la contrastino.

Le responsabilità della politica monetaria

Se si guarda alla costellazione complessiva della domanda di abitazioni, dei costi di costruzione e dei prezzi delle case, non c'è dubbio che la politica monetaria sia in buona parte responsabile del crollo del settore delle costruzioni e del mercato immobiliare. Non è una novità: i tassi di interesse erano già aumentati nel 2005 e nel 2006, ponendo fine all'espansione dell'industria delle costruzioni, in particolare dell'edilizia residenziale, come si evince dalla Figura 7, in cui vengono riportati i nuovi ordini per l'edilizia residenziale nel principale settore delle costruzioni, affiancati al tasso di interesse di riferimento della BCE. Oggi, tuttavia, parliamo di una dimensione diversa del problema. Questa volta, i tassi di interesse sono saliti in pochissimo tempo partendo da zero perché la BCE ha ritenuto di dover combattere un aumento temporaneo dei prezzi, la cui origine era chiaramente da ricercare negli eventi globali.

Gli investitori i cui investimenti hanno un rendimento atteso inferiore rispetto al tasso d'interesse non hanno modo di sottrarsi alla pressione dei tassi d'interesse fissati per contratto o alla pressione di investire i propri fondi in titoli sicuri, invece che in progetti d'investimento nell'economia reale alquanto incerti. Questo vale sia per le imprese che per le famiglie. Le persone le cui aspettative di reddito non consentono di sostenere un tasso di interesse più elevato devono rinunciare all'acquisto o alla costruzione di una casa.

Questa correlazione si applica anche agli investimenti industriali piu' in generale. Gli ordini interni ricevuti dai produttori di beni strumentali si sono indeboliti a partire dall'estate del 2021 e sono in netto calo dal primo trimestre del 2022 (Figura 8).

Per comprendere il grave pericolo che ciò rappresenta se combinato con l'attuale politica monetaria, è necessario considerare l'andamento precedente: la leggera ripresa che in Germania la domanda interna di beni di investimento aveva avuto dopo la crisi dell'euro, durata fino al 2018, si era già conclusa prima della pandemia - la domanda di investimenti inizialmente ha ristagnato ed è poi scesa per tutto il 2019. A partire da marzo 2020 è crollata a causa della pandemia, per poi risalire ai livelli di inizio anno. Nella prima metà del 2021 si era registrata una ripresa, tanto che la domanda di investimenti ha raggiunto un livello che proseguiva la fase ascendente durata almeno fino al 2018. Ma poi la situazione è precipitata di nuovo. La guerra in Ucraina, con tutte le sue conseguenze sul settore energetico, e le grandi incertezze innescate hanno fatto crollare nuovamente la disponibilità a investire.

E nel bel mezzo di questa fase di debolezza, la politica monetaria europea è passata ad una fase fortemente restrittiva. La differenza con l'andamento degli anni che hanno preceduto la crisi finanziaria è notevole: allora, l'aumento dei tassi d'interesse, più lento e meno esteso, era stato preceduto da una ripresa degli investimenti durata due anni, protrattasi anche durante il rialzo dei tassi d'interesse, prima che la crisi finanziaria la interrompesse bruscamente, così come il rialzo dei tassi d'interesse. Prima dell'inizio dell'attuale inasprimento della politica monetaria, invece, in Germania non si era registrata alcuna ripresa degli investimenti, al massimo una faticosa ripresa della domanda di investimenti avvenuta dopo lo shock pandemico, che lo shock della guerra in Ucraina però aveva prontamente ucciso.

La politica monetaria della BCE tuttavia non può essere guidata solo dalla costellazione economica del suo membro piu' grande. Qual è dunque la situazione della domanda di investimenti nell'Unione Monetaria Europea nel suo complesso? Purtroppo l'indicatore "nuovi ordini" a livello di statistiche europee non esiste. Dobbiamo quindi accontentarci delle statistiche sulla produzione. Tuttavia, quest'ultima non sempre corre parallela in termini temporali rispetto ai nuovi ordini.

Negli ultimi tre anni, in particolare, non è stato possibile evadere tempestivamente gli ordini a causa della pandemia e dei colli di bottiglia legati alla guerra. A tale proposito, il crollo della domanda verso la situazione estrema attuale, ancora non si è riflettuto sulla produzione, come dimostra l'esempio dell'attività edilizia (Figura 9).

Politica macro o politica strutturale

Ogni medico, prima di intraprenderla, deve considerare gli effetti collaterali della terapia proposta. Operazione riuscita, paziente morto: non è un concetto sensato. La BCE rischia di infilarsi in un vicolo cieco da cui difficilmente riuscirà a venirne fuori. Immaginiamo che le attuali tensioni internazionali portino a ulteriori strozzature dell'offerta, compresa la corrispondente speculazione sui mercati delle materie prime, tali da fare in modo che l'aumento dei prezzi riprenda velocità. La BCE in quel caso continuerebbe il suo percorso e addirittura lo inasprirebbe? Dovrebbe farlo se non vuole perdere la faccia rispetto alle sue precedenti motivazioni politiche. Il risultato per l'economia reale sarebbe però disastroso, perché una forte recessione sarebbe a quel punto inevitabile in tutta Europa. Se la BCE se ne rendesse conto, dovrebbe prendere la strada opposta. Ma come potrebbe giustificare questa scelta?

Resta il fatto che chi non considera in modo differenziato le cause dell'andamento dei prezzi e non reagisce ad esse in maniera differenziata, ma ritiene tutti i settori ugualmente responsabili per gli shock imprevedibili, sta applicando il metodo della mazza di legno sul livello dei tassi di interesse, oltre a distruggere la volontà di affrontare gli investimenti in capitale fisso.

Non è forse questo il cambiamento strutturale che si voleva ottenere?

Non dobbiamo forse ridimensionare alcune attività economiche, come continuano a dirci, se vogliamo raggiungere i nostri obiettivi climatici? Sì, probabilmente è così. Ma se è il risultato di una politica monetaria sbagliata e avviene mediante uno shock, avrà esattamente l'effetto opposto. Poiché sempre più persone avranno paura per il proprio posto di lavoro, e diventerà sempre più difficile per i politici chiedere la disponibilità a impegnarsi nel cambiamento strutturale necessario per raggiungere gli obiettivi climatici.

Il necessario cambiamento strutturale deve essere guidato dai giusti segnali di prezzo, ma non può essere il prodotto accidentale di una medicina di politica monetaria i cui effetti collaterali sono peggiori della malattia stessa. Il cambiamento strutturale guidato dai prezzi, come abbiamo descritto qui recentemente, deve essere affiancato da una redistribuzione in favore degli strati più poveri della popolazione, perché altrimenti lo Stato non ha la legittimità per attuare i suoi obiettivi. Ma deve anche essere accompagnata da una politica macroeconomica che faccia della piena occupazione il suo obiettivo primario e che, in questo modo, riesca a contenere il giustificato timore nei confronti del cambiamento strutturale in modo da riuscire ad ottenere la maggioranza necessaria per poter applicare questa politica nel quadro di una democrazia.